El CFDI es el comprobante fiscal de un pago efectuado que detalla el costo del producto vendido o servicio prestado, en el cual desglosa los impuestos aplicados.

Como parte de las medidas que buscan robustecer y fortalecer las herramientas tecnológicas para “simplificar” el cumplimiento de las normas tributarias, es que el Sistema de Administración Tributaria (SAT) informó que a partir del 1 de enero de este año entró en vigor la nueva versión del CFDI 4.0.

El CFDI es el comprobante fiscal de un pago efectuado que detalla el costo del producto vendido o servicio prestado, en el cual desglosa los impuestos aplicados. Es un archivo en formato XML que cumple los estándares definidos por la autoridad.

Si bien los primeros meses estarán habilitadas ambas versiones (3.3 y 4.0), para el 1 de mayo ya solo serán válidas las facturas que se emitan en la nueva versión, de tal manera que los especialistas consultados consideran que es necesario que las empresas o personas en general que facturan ya empiecen a familiarizarse con la plataforma para evitar sorpresas.

“Luego de que el CFDI 3.3 durara mucho tiempo, es hora de la entrada al CFDI 4.0, esto para dar continuidad a las reformas que se han venido implementando, y en lo que respecta a los comprobantes fiscales, también serán sujetos de cambios, ya que, como bien se ha estado comentando, el Servicio de Administración Tributaria da a conocer la nueva versión 4.0”, indicó el C.P. Marco Antonio Vázquez Ramírez, en el marco del taller «Cambios al CFDI 4.0 Anexo 20 y las Reformas fiscales 2022» organizado por BASH Capacitación Integral.

“La versión 4.0 del CFDI, está vigente desde el primer día de este 2022, por lo que es imprescindible que los involucrados ya comiencen a analizar, en caso de no haberlo hecho, los nuevos requisitos que se deberán cumplir para tal efecto. Pese a la fecha anterior, el CFDI 4.0 tendrá un periodo de convivencia con la actual versión, por lo que, en este caso, dicho periodo de convivencia comprenderá desde el día 1 de enero hasta el día 30 de abril de este año 2022”.

Durante el taller, el contador publico consideró que el impacto que va a tener la actualización estará en tres puntos: Anexo 20, Complementos y Addenda.

“En los cinco comprobantes del Anexo 20 (CFDI de ingresos, egresos, complementos de pago, de nómina y el CFDI de traslado) se solicitará ampliar la información de los datos del emisor, del receptor, asimismo se pedirá especificar más datos sobre los productos, servicios e importes”, explica.

“Asimismo en la nueva versión se solicita ampliar la información en los complementos: de timbrado, de nómina, de pago, de carta porte e impuestos locales para que entren a la versión 4.0 y además dice la autoridad que se van a utilizar el Addenda que es la información comercial o adicional que se requiere registrar en el XML de libre formato”.

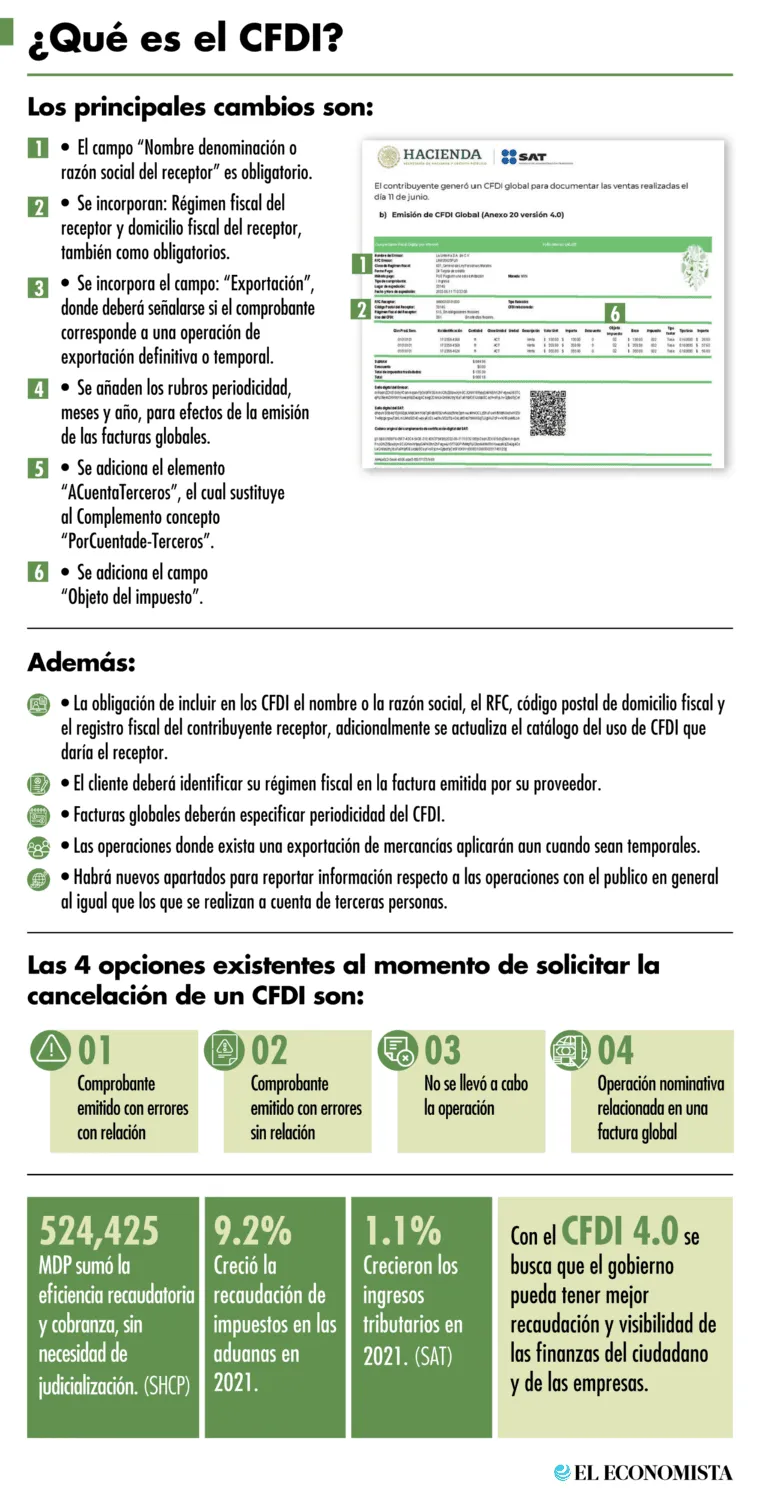

Principales cambios

De acuerdo con la plataforma Box Factura, la nueva versión 4.0 tendrá elementos que serán obligatorios y los cuales los contribuyentes deben considerar como:

• Será obligatorio establecer la dirección fiscal del emisor y receptor. Ahora se necesita establecer el código postal, este dato se suma a la lista de verificaciones que un receptor debe hacer para cerciorarse que su factura es correcta.

• Múltiples CFDI relacionados. Anteriormente, las relaciones de CFDI se podían hacer de una por una; por ejemplo cuando una factura reemplazaba a otro folio. En la versión de CFDI 4.0, el reemplazo podrá ser múltiple; dos o más documentos podrían ser los que sustituyen al original, incluso con diferentes tipos de relación.

• Se actualiza el complemento de pagos a versión 2.0. Se añade información que ayudará a identificar si los pagos son objeto de impuestos, así como un resumen de los importes totales e impuestos que podrán causar.

• Cambios en las operaciones para público en general. Al emitir CFDIs para público en general se tendrá que validar información del campo de emisor, así como establecer datos adicionales de cuando se está generando un CFDI en nombre de terceros.

• Cancelación del CFDI. Desde el 1 de enero de 2022 será necesario indicar al SAT el motivo de la cancelación de los CFDI. En los casos en los que el motivo de cancelación sea “Comprobante emitido con errores con relación” deberá relacionarse el folio fiscal del comprobante que sustituye al cancelado. Además, la autoridad fiscal actualizó los plazos para realizar la cancelación de facturas: no se podrá realizar la cancelación de comprobantes de periodos anteriores, solo para el ejercicio en curso.

• Operaciones de exportación. El CFDI 4.0 incluye un atributo requerido para expresar si el comprobante ampara una operación de exportación, para que la factura sea válida, los proveedores deberán incluir en este atributo una clave vigente del catálogo “Exportación”. Algunos casos requerirán el Complemento para Comercio Exterior.

• Se eliminará la clave de uso “Por definir”. Con la Reforma Fiscal para 2022, se estableció que en la emisión de comprobantes fiscales “se debe indicar la clave del uso fiscal que el receptor le dará al comprobante fiscal”. Este nuevo requisito establece que si al CFDI se le dará un uso distinto a aquel con que se expidió, deberá cancelarse y emitirse uno nuevo.

De acuerdo con la plataforma tecnológica la nueva versión del CFDI 4.0 será provechoso para que el gobierno pueda tener mejor recaudación y mejorar su visibilidad de las finanzas del ciudadano y de las empresas. “Dará al SAT información más detallada sobre la identidad de los contribuyentes, su actividad económica, el régimen al que pertenecen y los impuestos que pagan. Con la inclusión de los datos del RFC, nombre o razón social, régimen fiscal y código postal el SAT podrá actualizar o verificar sus bases de datos”.

“Estas y otras medidas son parte del plan del gobierno actual de incrementar la base de contribuyentes y tener mayor control sobre las empresas y los ciudadanos, por lo que se realizarán más revisiones electrónicas y cobrará mayor protagonismo el buzón tributario. Se espera que este 2022, el SAT vigile más de cerca los depósitos en efectivo y las cuentas bancarias”, señalan.

Agregan que el paso gradual al CFDI 4.0 también incrementará la calidad de la información recibida por parte de los contribuyentes a través de sus CFDIs emitidos. Uno de los beneficios del CFDI 4.0 es que facilitará las declaraciones sobre las operaciones que se realizan de manera diferida, pues hará posible identificar las facturas originales de las transacciones.

“Para los contribuyentes, la autoridad asegura que habrá un beneficio al agilizarse sus declaraciones con información prellenada y que esto eleva el nivel de los servicios que ofrece el SAT”.

Más fiscalización

Por su parte, el contador Guillermo Mendieta, integrante de la comisión técnica de Auditoria Fiscal del Colegio de Contadores Públicos coincide en que con esta nueva versión del CFDI 4.0 se busca tener una mayor fiscalización de los contribuyentes.

“Estos cambios vinieron para controlar un poco más el tema de la fiscalización, porque uno de los principales cambios importantes que tiene esta nueva versión que se habían eliminado en la versión anterior, es que se tienen que especificar el nombre y domicilio fiscal del emisor y receptor de la factura”, explicó

“Otro punto a destacar de la nueva versión es que se debe indicar si las operaciones son objeto de impuestos indirectos; otro punto, es que se llevarán a cabo nuevos apartados para informar sobre operaciones con el público en general y las realizadas a cuentas de terceras personas”.

Finalmente, explicó que en lo referente a la cancelación de las facturas, ya no solo bastará con cancelar sino también se deberá especificar el motivo.

“Los motivos que establece la autoridad para cancelar una factura es porque no se llevó a cabo la operación, hubo error en la emisión o porque se canceló la operación”, indicó.

“Ahora ya solo se podrán cancelar las facturas del mismo periodo, lo ideal es que se haga en el mismo mes de la operación, pero si no, se tendrá hasta el 31 diciembre de este año para hacer la cancelación”.